Las 305 alcaldías controladas por el chavismo alcanzaron un acuerdo con el gobierno nacional para «armonizar» los esquemas de tributación municipal. El discurso oficial es que este pacto, ordenado por una sentencia de la Sala Constitucional del Tribunal Supremo de Justicia (TSJ), es un apoyo a los contribuyentes, duramente agobiados por la crisis estructural de la economía venezolana, agravada por el impacto de la pandemia de Covid-19.

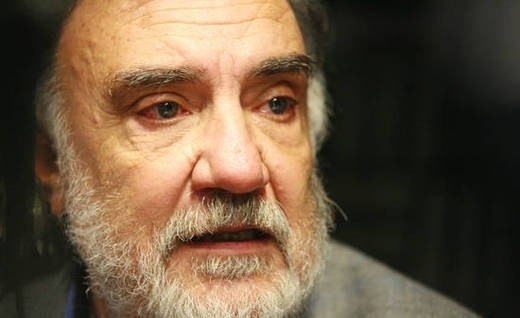

Sin embargo, el socio tributario de la consultora internacional PwC Venezuela, José Javier García, no ve los incentivos ni tampoco una armonización efectiva de las estructuras tributarias de los gobiernos locales. Al contrario, sostiene que los contribuyentes podrían terminar pagando impuestos y tasas más elevadas en condiciones más vulnerables.

ByN: – ¿Cuáles son las principales implicaciones de este acuerdo?

José Javier García (PwC Venezuela): -Creo que es importante que se entienda por qué se llegó a este acuerdo. Lo cierto es que los estados y municipios tienen situaciones financieras muy similares a las que viven las empresas. Hace un año algunas compañías vendían a crédito y hoy tratan de cobrar por adelantado. Con los municipios está pasando lo mismo en materia tributaria. Las administraciones municipales, que antes tenían que esperar un año para liquidar y recaudar la obligación final tributaria –los impuestos, tasas y contribuciones-, se percataron de que recibir el dinero un año después, no tiene sentido con estos niveles de inflación. Por eso, se dan estas figuras de anticipos que ya tenemos en impuestos nacionales y también en los municipales. Lo que antes eran períodos anuales, se cambiaron porque los municipios tienen autonomía para definir sus regímenes tributarios, y ahora hay períodos semestrales, bimestrales, mensuales y, en algunos casos, ya hemos visto ejercicios fiscales semanales. Cada municipio tiene autonomía y empezamos a conseguir cualquier cosa, desde lo más sensato hasta lo más irracional.

«Por ejemplo, vender computadoras en el municipio A puede significar una contribución de 1% de los ingresos brutos, pero el municipio B, vecino del A, puede cobrar 5 o 6%. Esto generó un total caos, discrecionalidad total. Además, cada vez que había un cambio de autoridad, aumentaban las alícuotas y pagos. Se cambiaban las ordenanzas», explica García.

– ¿Una sentencia del TSJ es el camino adecuado?

– Por un mandato constitucional, esta armonización debió darse a través de una ley aprobada por la Asamblea Nacional, pero, al final del día, se produjo una sentencia del Tribunal Supremo de Justicia, que no es el camino adecuado, porque hay violaciones de algunos principios constitucionales. Ahora, tema de fondo es que era necesario buscar una armonización en materia de impuestos municipales por el desbarajuste que existe.

– Además, la Sala Constitucional suspendió el cobro de algunos tributos por 90 días…

– La sentencia estableció un aspecto fundamental, y aquí comienzan las interpretaciones; suspendió por 90 las tasas y contribuciones, aunque existe la duda de qué es lo que suspende, porque no deja claro si alcanza a los impuestos. En materia tributaria se habla de impuestos, tasas y contribuciones. Pareciera que no suspende el cobro del impuesto por actividad económica y el propiedades, tampoco. Y eso tiene sentido económico, porque la sala constitucional no puede quitarles a los municipios todas sus fuentes de ingreso, porque están obligados a cumplir una serie de funciones y puede que el situado constitucional sea insuficiente. En nuestra opinión, siguen vigentes los pagos de impuestos.

«Me sorprende la rapidez con la que este proceso se está dando. Dos semanas antes de la firma circuló un borrador del acuerdo. Curiosamente, no están todas las Alcaldías ni tampoco están las Gobernaciones, aunque las sentencia habla de estados y municipios. Este documento debe presentarse al Tribunal Supremo de Justicia para que lo ratifique».

– ¿Qué pasa con las alcaldías que no firmaron?

La Sala Constitución va a decir que este es el acuerdo que recibió. Hay una tarea de armonización firmada por la mayoría de las alcaldías, por lo tanto será de obligatorio cumplimiento, incluso para las que no firmaron o no están de acuerdo. Este acuerdo será mandatorio.

– ¿Para qué sirve el registro único? –

– El acuerdo incluye la creación de Registro Único de contribuyentes municipales, que va a levantar el Seniat. ¿Eso en qué beneficia concretamente a los contribuyentes?

– Desde el punto de vista teórico, el registro es positivo, siempre que se le dé un uso adecuado. Si el registro es para identificar claramente a los contribuyentes o delimitar la aplicación de los tributos, puede ser válido. Puede dar mayor formalidad, incluso a empresas que estén en el sector informal; porque puede ser, y estoy especulando, que las empresas tengan un número de contribuyentes municipales, lo que incluso puede dar más transparencia y orden a los contratos. Con este registro, hipotéticamente, se podría precisar la ubicación geográfica de los contribuyentes para evitar que otros municipios tengan pretensiones tributarias que no tienen que ver con esa ubicación. Si esto es así, puede ser positivo. Debe ser un registro simple y flexible.

– Ahora, tenemos empresas que están en distintos municipios y pagan impuestos diferentes por hacer la misma cosa. Un caso concreto es el de la banca que está presente en todos los municipios del país. ¿Este acuerdo, por ejemplo, unifica las alícuotas para una misma actividad?

– Este acuerdo tiene un anexo que se refiere a la simplificación de los códigos de actividades, y establece un tope máximo y un mínimo de aforo (montos de pago), con un mínimo tributable que ahora será referenciado al Petro. Esto no cumple el objetivo de armonizar, porque, como cada municipio tiene autonomía, los contribuyentes no van a pagar el mismo impuesto por la misma actividad, sino que los aforos pueden ser diferentes, pero estarán entre el límite mínimo y máximo.

«Lo que me preocupa es que empiece a ocurrir que una actividad que tiene en el municipio A un aforo de 3%, y suponiendo que el mínimo es 1% y el máximo es 5%, entonces se lleve al máximo, por la situación económica reinante. Eso puede generar un perjuicio, por incremento de los tributos, a los contribuyentes», explica José Javier García, socio tributario de PwC Venezuela.

– Lo que falta en el acuerdo –

Para José Javier García, experto en la gestión de temas tributarios y consultor de amplia experiencia, el acuerdo es un instrumento incompleto que puede homogeneizar, pero no necesariamente armonizar. Algunos aspectos claves como regular el funcionamiento de los agentes de retención, la adecuada definición del hecho imponible y de la base imponible, así como el establecimiento de alícuotas aún quedan con margen amplio para la distorsión.

– Un punto que es clave es que los impuestos se determinan sobre la base de los ingresos brutos. Eso significa que no se toman en cuenta los costos, gastos, ni todos los elementos que concurren para que se pueda fabricar o vender un producto. Habría que ir a una línea más abajo en el estado de resultados que es la rentabilidad, y realmente ver si la entidad genera una ganancia para cubrir esa obligación.

«En nuestra opinión, los impuestos deben establecerse sobre la renta neta u renta operativa, pero no sobre los ingresos brutos, porque ese no es el indicador que mide la capacidad de pagar. Yo puede tener 1 millón en ventas y también gastos por 5 millones, sobre todo en una realidad económica como la que vivimos. Estos elementos no están considerados. Aquí no se está dando una armonización. Y en la práctica no se va dar», apunta García.

– Dolarización encubierta –

– ¿Qué impacto tiene el uso del petro como unidad de cuenta para la determinación de impuestos municipales?

– Curiosamente, ese tema del petro tiene relación con esta sentencia 0078 del TSJ que da origen al acuerdo. En el año 2019, en Chacao se hizo una providencia donde las contribuciones se referían a la tasa de cambio de las divisas, y se creó la Unidad de Valor Fiscal. Contra esa norma, se interpuso un recurso de nulidad con un amparo cautelar, que admitió la misma Sala Constitucional. Esta sala dijo, en ese momento, que esa unidad crea un valor cuya estructura no está prevista en la Constitución Nacional, ni en ninguna legislación cambiaria, por lo no se podía aplicación. ¿Qué es el Petro, entonces? El petro está ligado directamente al valor del dólar. Usar el petro no es más que dolarizar los mínimos tributables, aunque no se usa la palabra dólar, pero la relación cambiaria es directa.

«Estamos llegando a una unidad de valor que la propia sala constitucional ya dijo que es inconstitucional e ilegal. Se está aplicando el mismo supuesto que originó la sentencia. En consecuencia, el petro no debería aplicarse. Otra cosa es que los municipios sí tienen autonomía de establecer una unidad de valor, que antes era la Unidad Tributaria, pero se eliminó por una reforma del Código Orgánico Tributario, lo cual fue un absurdo, porque esa sí era una forma de armonizar. No creo que el petro cumpla este objetivo».

– ¿Protege a las empresas? –

– El discurso oficial sobre esta reforma de la estructura tributaria municipal es que busca proteger al sector empresarial productivo. Tal como usted ve este acuerdo: ¿funciona como mecanismo de protección, salvaguarda e incentivo?

– En mi opinión, no. Debió haber incluido aspectos de mayor profundidad para que se generara un efecto de armonía e incentivo. Acá no vemos incentivos, y a escala mundial esta es una tendencia en las normativas tributarias. Este acuerdo debió ser complementado con una estrategia de descuentos y exenciones. Se requiere un plan de suspensión de fiscalización, porque no puede ser que un contribuyente no pueda pagar un tributo, e igual lo sancionen. No solo las personas están enfermas de Covid-19. Las empresas también.

«Por eso mi insistencia en que los gremios empresariales y las empresas se activen en los estados y municipios para hablar con los gobernadores, alcaldes y autoridades tributarias, con la intención de buscar fórmulas para que esta sea una oportunidad de incentivo, porque una vez que este acuerdo se presente al TSJ habrá poco que hacer. Hay que llevarles planes de alivio, de respiro tributario, a las autoridades, para que no perdamos los dos partes, porque a los municipios no les conviene que quiebren masivamente contribuyentes. Ese acercamiento regional y local, es fundamental».

Fuente: Banca y Negocio

Por: María Laura Espinoza

En Twitter: @i_am_LauEz14